Künstliche Intelligenz, Finanzdienstleistung

Künstliche Intelligenz in der Finanzbranche: Zwischen Effizienz und Risiko

Big Data und die Integration von KI verändern die Finanzbranche. Banken erzeugen täglich riesige Datenmengen aus Kommunikation, Transaktionen und Kundeninteraktionen. Diese Daten enthalten wertvolle Informationen, doch klassische Prüf- und Analyseverfahren können die wachsende Komplexität kaum noch bewältigen.

Künstliche Intelligenz eröffnet der Finanzdienstleistungsbranche enorme Potenziale. Wer auf innovative KI-Technologien setzt, um Routineprozesse zu automatisieren, die Beratungsqualität zu steigern und große Datenmengen zu analysieren, verschafft sich im Wettbewerb erhebliche Vorteile und treibt die digitale Transformation voran. So lassen sich Risikomanagement und Effizienz nachhaltig verbessern.

Angesichts wachsender Anforderungen von Aufsichtsbehörden wie der BaFin, der FCA oder der SEC kann der Einsatz von KI Finanzdienstleistern regulatorische Sicherheit ermöglichen. Insbesondere durch lückenlose Dokumentation, revisionssichere Aufzeichnungen und transparente Nachweise. Gleichzeitig gilt: KI im Finanzwesen muss sicher sein. Banken und Versicherungen benötigen Lösungen, die verantwortungsvoll mit Kundendaten umgehen und Vertrauen schaffen. Wer die Chancen von KI-Innovationen nutzen möchte, muss auch deren Risiken beherrschen.

Dieser Artikel zeigt, wie Finanzinstitute mit generativer KI ihre Prozesse optimieren können, mit KI-Monitoring und Echtzeit-Compliance regulatorische Transparenz erreichen, welche Möglichkeiten für Prozessoptimierung und Customer Experience durch KI im Kundenservice bestehen und wie Recording Insights mit den AI Policy Templates die digitale Transformation im Bankensektor durch spezialisierte Technologie vorantreibt.

KI für Compliance Monitoring: Risiken senken und Bußgelder vermeiden

Aufsichtsbehörden greifen härter durch: Die US-amerikanische SEC verhängte 2024 Strafen von insgesamt 8,2 Milliarden US-Dollar, in Deutschland verhängte die BaFin ebenfalls Geldbußen in Millionenhöhe.

Häufige Gründe sind fehlende oder unvollständige Aufzeichnungen sowie Off-Channel-Kommunikation über private Messenger bei der Finanzdienstleistung.

Manuelles Monitoring stößt im Bankenumfeld schnell an Grenzen. Typischerweise werden nur 1 bis 2 Prozent der Kommunikation überprüft, während der Großteil unkontrolliert bleibt. Genau hier können Risiken entstehen: Problematisches Verhalten, fehlerhafte Beratung oder Off-Channel-Kommunikation können übersehen werden, bis die Aufsichtsbehörde eingreift.

Mit Natural Language Processing und AgenticAI lässt sich die Überwachung deutlich erweitern. Sie entwickelt sich von einer stichprobenartigen Kontrolle hin zu einer umfassenderen Analyse. Jede Kundeninteraktion wie Telefonate, Chats oder Videokonferenzen können automatisch erfasst und ausgewertet werden. Die KI hilft bei der Betrugserkennung, kann unangemessene Beratung erkennen, Auffälligkeiten markieren und Compliance-Teams Hinweise geben, wo sie einen genaueren Blick drauf werfen sollten. Dadurch sinkt die Sanktionsrisiko, weil mögliche Verstöße potenziell früher sichtbar werden.

Ein zusätzlicher Vorteil: Generative künstliche Intelligenz kann Dokumentationen und Reports vorbereiten. Das verschafft Banken mehr Transparenz und unterstützt den Nachweis gegenüber Aufsichtsbehörden. Regelverstöße werden damit nicht automatisch verhindert, aber sie lassen sich früher identifizieren und gezielter steuern.

Effizienzsteigerung durch KI: Von Stichproben zu Automatisierung

Mit AgenticAI können Banken den enormen Aufwand im Compliance Monitoring deutlich reduzieren. Die KI analysiert alle Gespräche und markiert die Passagen, in der die KI Auffälligkeiten erkannt hat. Verantwortliche müssen nicht mehr jedes Gespräch vollständig sichten, sondern können direkt zu den relevanten Stellen springen. Die enorme Effizienzsteigerung im Unternehmen zeigt sich am Beispiel der massiven Zeitersparnis.

Bei 1.000 Gesprächen pro Monat sinkt der Aufwand von rund 500 Stunden manueller Überprüfung auf etwa 50 Stunden. So lassen sich in der Praxis Einsparungen von bis zu 90 Prozent der Reviewzeit erzielen.

Compliance-Teams werden entlastet und können ihre Zeit gezielter einsetzen, während zugleich eine nahezu vollständige Abdeckung erreicht wird. Auch für den Customer Service bedeutet das einen Fortschritt. Statt Stichproben fließen alle Interaktionen in die Analyse ein, wodurch KI-basiertes Feedback und Coaching umfassender und präziser werden. Customer-Feedback und Coaching basieren nun auf vollständigen Daten. Das steigert die Qualität und Genauigkeit in der Beratung.

Single Pane of Glass für Kommunikationsdaten

Die Finanzbranche bewegt sich weg von fragmentierten Systemlandschaften, hin zu integrierten Plattformen. Die Idee des Single Pane of Glass steht sinnbildlich für diesen Wandel: Eine einheitliche Oberfläche, in der sämtliche Kommunikationskanäle zentral erfasst, analysiert und überwacht werden.

KI-Überwachung verändert die Art, wie Compliance Monitoring und Customer Service bei Banken und Versicherer organisiert werden. Statt sich durch verstreute Datenquellen und isolierte Reports zu arbeiten, greifen Verantwortliche auf eine konsistente Nutzeroberfläche und Archiv zu. Das bedeutet, dass alle Kommunikationsmedien mit den gleichen Policies überprüft werden. Ein Regelwerk, das auf sämtliche Interaktion angewendet wird, und so Prozesse radikal vereinfachen und automatisieren kann. Das ist die Grundlage für Geschwindigkeit, Transparenz und Klarheit.

Die Vorteile liegen auf strategischer Ebene: Compliance-Teams können Risiken schneller identifizieren und regulatorische Anforderungen effizienter erfüllen. Kundenberater erhalten Feedback aus vollständigen Daten und nicht nur aus Stichproben. Führungskräfte gewinnen ein zentrales Steuerungsinstrument, das Entscheidungsprozesse unterstützt.

ASC bringt dieses Konzept in die Praxis. Unsere Plattform ermöglicht Omnichannel Recording, die Anwendung von AI Policy Templates für unterschiedliche regulatorische Rahmenwerke und eine klare, einheitliche Sicht auf die gesamte Kundenkommunikation. Das Ergebnis ist nicht nur eine Entlastung der Teams, sondern eine neue Qualität in der Art, wie Banken regulatorische Sicherheit und operative Effizienz miteinander verbinden.

Sicherheit und Governance im Finanzwesen: Voraussetzungen und Rahmenbedingungen für den Einsatz von KI

Moderne KI Compliance geht daher über technische Leistungsfähigkeit hinaus. Im Finanzsektor zählt, dass KI-Anwendungen nachvollziehbar sind, Daten sicher verarbeitet werden und Risiken adressiert werden. Nur so entsteht Vertrauen bei Aufsichtsbehörden und Kunden.

ASC setzt hier auf ein stabiles Fundament. Unsere Lösungen basieren auf Microsoft Azure AI Services und Azure OpenAI, die nach strengsten europäischen Standards betrieben werden. Microsoft orientiert sich dabei am eigenen Responsible AI Framework, das Leitlinien für Fairness, Transparenz, Datenschutz, Sicherheit, Inklusion und Verantwortlichkeit definiert. Diese Prinzipien werden durch technische Kontrollen wie Verschlüsselung, Zugriffsbeschränkungen und kontinuierliche Audits untermauert.

Banken profitieren davon, dass die Systeme nicht nur leistungsfähig sind, sondern auch auf einer Plattform laufen, die auf regulatorische Anforderungen ausgerichtet ist. Damit lassen sich Anwendungen implementieren, die rechtskonforme Prozesse unterstützen und die Vorgaben des EU AI Act praktisch umsetzen.

Die Zukunft von KI im Finanzwesen wird davon abhängen, ob es gelingt, technologische Innovation und regulatorisches Vertrauen miteinander zu verbinden. Banken, die den Einsatz von KI auf einer geprüften und sicheren Plattform gestalten, sichern sich nicht nur Effizienzgewinne, sondern auch Glaubwürdigkeit in einer Branche, in der Vertrauen entscheidend ist.

Mit KI-Anwendungen zu echtem Mehrwert im Finanzsektor

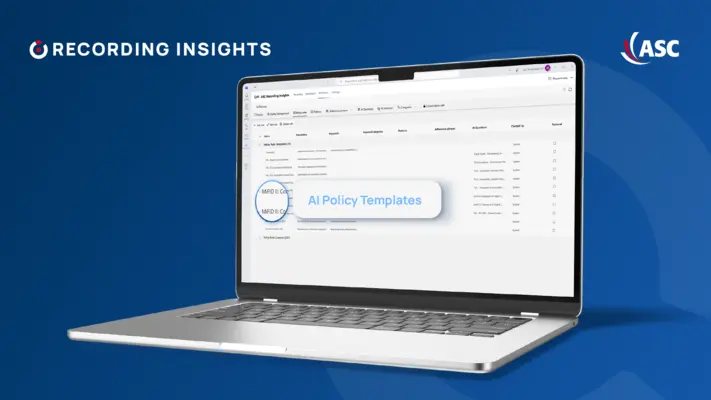

Der Mehrwert von KI-Anwendungen im Finanzsektor zeigt sich vor allem darin, dass sie Banken dabei unterstützen können, komplexe regulatorische Vorgaben handhabbarer zu machen. Mit Recording Insights werden dafür unterschiedliche Funktionen bereitgestellt.

Die AI Policy Templates helfen dabei, Vorschriften wie MiFID II, FCA oder Dodd-Frank in konkrete Prüfregeln zu übersetzen. Kommunikationsinhalte können automatisch an diesen Regeln gespiegelt werden, wodurch Auffälligkeiten sichtbar werden und eine nachvollziehbare Dokumentation entsteht. So lässt sich die Einhaltung regulatorischer Anforderungen leichter nachweisen.

Darüber hinaus bietet der integrierte AI Assistent Unterstützung im Tagesgeschäft. Er kann Zusammenfassungen von Gesprächen erstellen, Hinweise zur Kundenzufriedenheit geben oder Rückfragen zu Gesprächsinhalten beantworten. Mit dem Copilot und dem Recording Insights Plugin wird die Arbeit zusätzlich erleichtert, etwa durch eine schnellere Suche nach Gesprächen oder die Möglichkeit, Inhalte für Berichte kompakt aufzubereiten.

Auf diese Weise kann die Nutzung von KI Banken helfen, Routineaufgaben effizienter zu gestalten und gleichzeitig mehr Transparenz in ihren Prozessen zu gewinnen.

Whitepaper: So meistern Banken ihre Compliance-Herausforderungen mit KI

KI im Finanzbereich zeigt, dass regulatorische Sicherheit und operative Effizienz kein Widerspruch sind. Mit einem rechtskonformen und verantwortungsvollen Umgang mit KI lassen sich Kommunikationsdaten umfassender prüfen, AgenticAI entlastet Compliance-Teams bei zeitintensiven Routineaufgaben und ermöglicht eine schnellere Identifizierung potenzieller Risiken.

Die Zukunft von KI im Finanzwesen wird von den Instituten gestaltet, die Chancen und Risiken gleichermaßen berücksichtigen. Wer schon heute auf eine sichere und praxisnahe Umsetzung setzt, verschafft sich einen nachhaltigen Vorteil in einer Branche, in der Glaubwürdigkeit entscheidend ist.

Laden Sie unser Whitepaper herunter und erfahren Sie, wie Recording Insights mit den AI Policy Templates Kommunikationsrisiken reduziert und Compliance effizienter macht. Oder vereinbaren Sie direkt eine persönliche Demo, um die KI-basierte Lösung live zu erleben.